Ein turbulentes Jahr der Angebotskommunikation neigt sich dem Ende entgegen. Begleitet von anhaltend hoher Inflation (und dadurch einer hohen Relevanz von Angeboten) haben sich Marketeers – getrieben durch den REWE-Prospektausstieg – insbesondere mit der Frage beschäftigt, ob diese Entscheidung richtungsweisend war und welche digitalen Alternativen es zum Prospekt gibt. Um die Dynamiken und Unsicherheiten im Werbemarkt über das Jahr hinweg zu begleiten, haben wir Anfang des Jahres gemeinsam mit MEDIA Central die Studienreihe „ChannelUP - Consumer Insights zur 360° - Angebotskommunikation“ ins Leben gerufen. In der Studienreihe werden quartalsweise die Nutzungs- und Rezeptionsgewohnheiten sowie die Abverkaufswirkung von bis zu 14 Kanälen* der Angebotskommunikation untersucht. In der vierten Ausgabe 2023 haben wir die Themen vorrausgegangener Erhebungen aufgegriffen (hier die Ergebnisse aus Q1/ 2023, Q2/ 2023 und Q3/ 2023).

Was ist ChannelUP und wie können Händler damit arbeiten?

ChannelUP ist ein praxisrelevantes Instrument, welches regelmäßig über drei Branchen bis zu 14 Kanäle der Angebotskommunikation und deren Nutzung, Wahrnehmung, Bewertung und Wirkung aus Konsumentensicht evaluiert. Dafür werden pro Quartal etwa 1.000 Konsument:innen befragt.

Ausgehend von der Häufigkeit der Kanalnutzung und -wahrnehmung sowie einer Kanalbewertung bildet ChannelUP folgende Kennzahlen ab:

- LOYALITÄTS-UP (regelmäßige Kategoriekäufer:innen): Welche Kanäle führen dazu, dass man erst recht bei Händlern kauft?

- FREQUENZ-UP (unregelmäßige Kategoriekäufer:innen): Welche Kanäle führen dazu, dass man häufiger bei Händlern kauft?

- BON-UP: Welche Kanäle führen dazu, dass man (häufig) mehr als geplant bei Händlern kauft?

- ChannelUP-INDEX: Mittelwert aus LOYALITÄTS-UP, FREQUENZ-UP und BON-UP

Händler können ChannelUP nutzen, um für verschiedene definierte Marketingziele innerhalb ihrer Branche die Auswahl und den crossmedialen Einsatz von Angebotskanälen zu verbessern. Dynamiken im Zeitverlauf und ein insgesamt volatiles Marktumfeld werden durch die quartalsweise Erhebung berücksichtigt.

Kanäle im LEH: Dynamisches Jahr, aber langsame Kanalveränderungen

Wie schon in den ersten Quartalen gab es auch in diesem Quartal – trotz REWE-Prospektausstieg – wenig Veränderungen beim Ranking der LEH-Kanäle: Gedruckte Prospekte bleiben der Kanal mit dem höchsten ChannelUP-Index (36 %, gegenüber jeweils 38 % in den Vorquartalen), gefolgt von Vor-Ort-Werbung (20 %, gegenüber 20-22 % in den Vorquartalen) und Printanzeigen (16 %, gegenüber 14-16 % in den Vorquartalen). Während Prospekt-Websites/-Apps mit 15 Prozent gegenüber dem ersten Quartal stagnieren, konnten Online-Auftritte (15 %) und Onlineprospekte via WhatsApp (9 %) zwei bzw. vier Prozentpunkte gewinnen. Der Blick auf die zwei neu abgefragten Branchen zeigt: Auch bei Getränkemärkten und Elektrofachmärkten sind gedruckte Prospekte der Kanal mit dem höchsten ChannelUP-Index.

Welche digitalen Kanäle sind die Gewinner im Jahresverlauf?

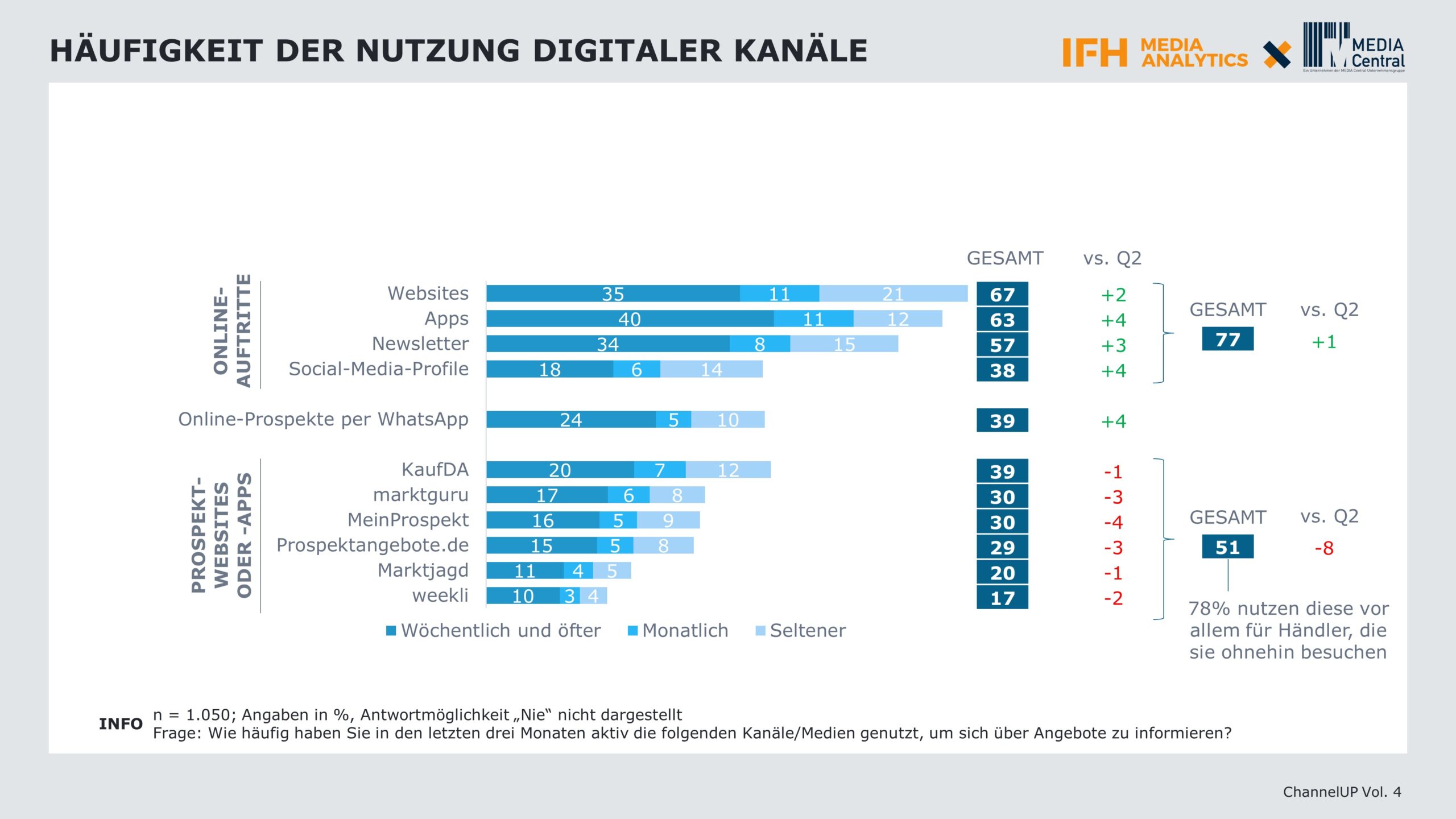

In der ChannelUP-Frühjahrsausgabe (Befragung im April 2023) haben wir insbesondere digitale Kanäle der Angebotskommunikation betrachtet. Viele Händler haben in diesem Jahr ihre eigenen digitalen Kanäle (Owned Media) mit hohen Marketinginvestments im Markt positioniert und für die Neukundenakquise beispielsweise spezielle Rabatte oder Aktionen über die eigene App angeboten. Dies hat sich zumindest teilweise bezahlt gemacht: Alle Owned-Media-Kanäle haben leicht dazu gewonnen, insbesondere Händlerapps, Onlineprospekte per WhatsApp und Social-Media-Profile (jeweils +4 %p im Halbjahresvergleich). Aber: Die Gesamtnutzer:innen von Online-Auftritten steigen gegenüber dem Frühjahr nur marginal (+ 1 %p). Einen Teil der Konsument:innen erreicht man über diese Kanäle also auch weiterhin kaum. Hinzu kommt eine rückläufige Entwicklung der Nutzer:innen von Prospekt-Websites oder -Apps: Hier scheint eine Kannibalisierung der händlerübergreifenden durch händlereigene Kanäle stattgefunden zu haben.

Wie bewerten wir dem REWE-Ausstieg nach rund vier Monaten?

In der ChannelUP-Sommerausgabe (Befragung im Juli 2023) ging es um den REWE-Prospektausstieg und die Folgen für den Lebensmittelhändler. Unser erstes Fazit, wenige Wochen nach dem Ausstieg: Die Einstellung des Prospekts wurde seitens der Konsument:innen überwiegend positiv aufgenommen, aber die Alternativkanäle konnten die entstandene Lücke speziell für Gelegenheitskäufer:innen noch nicht ganz kompensieren. Auch im Herbst bewerten wir die REWE-Strategie weiterhin als risikobehaftet: Zwar bewerten knapp zwei Drittel der Konsument:innen auch ohne Prospekt die Möglichkeit, Angebote von REWE zu finden, als sehr gut oder eher gut. Aber gleichzeitig hat die Akzeptanz des Prospekt-Ausstiegs leicht nachgelassen: So ist beispielsweise aktuell für weniger REWE-Käufer:innen (46 % gegenüber 54 % im Sommer) die REWE-App eine Alternative zum Prospekt.

What's next: Die Perspektiven für 2024

Die Inflation und damit auch die große Bedeutung von Angeboten werden auch 2024 bleiben. So rechnen über acht von zehn (83 %) Konsument:innen auch im kommenden Jahr mit steigenden Preisen, über sechs von zehn (61 %) glauben, sich weniger leisten zu können, drei von vier (75 %) wünschen sich mehr Angebote und gleichzeitig mehr Angebotswerbung. Daher werden wir auch im nächsten Jahr mit ChannelUP den dynamischen Markt für Angebotskommunikation abbilden und Veränderungen im Zeitverlauf tracken und bewerten.

SIE WOLLEN MEHR WISSEN?

Die gesamte Studie gibt es hier zum kostenlosen Download.

*Die 14 untersuchten Kanäle sind: Gedruckte Prospekte; Angebots-/Prospektapps; Onlineprospekte über WhatsApp; Onlineauftritte von Händlern; Suchmaschinen; Preisvergleichsseiten; Blogs, Foren und Influencer; Social-Media-Werbung; Printanzeigen; TV-Werbung; Radiowerbung; Außenwerbung; Onlinewerbung; Vor-Ort-Werbung.